Сельской ипотекой называется банковский кредитный продукт, по которому можно купить загородную недвижимость — «вторичку» либо новый жилой дом или квартиру в многоквартирном доме (высотой не более 5 этажей) в опорном населенном пункте. Также разрешено приобрести участок для строительства жилья, которое должно быть завершено в согласованный срок с согласованными банком условиями.

Опорный населенный пункт, или ОНП — это населенный пункт, который имеет шансы стать центром развития инфраструктуры в конкретном регионе. ОНП имеют следующие характеристики:

- расположены вне городских агломераций;

- население — 3…50 тысяч человек;

- удалены от соседнего города или поселка с населением более 50 тысяч человек минимум на 50 км;

- имеют стабильное автомобильное сообщение с административным центром региона.

При этом в ОНП должен быть минимальный отток населения (максимум 5% за последние 5 лет), и он обязан иметь территориальные возможности для развития.

Ключевое условие программы — объект сельской ипотеки находится на территории России, которая относится к сельской либо приграничной. К ней, в частности, относятся села, поселки городского типа, рабочие поселки вне территорий городского округа, населенные пункты с численностью населения до 30 000 тысяч человек.

Программа не распространяется на Москву, Санкт-Петербург, Московскую область, а также городские округа административных центров в других регионах.

Главное о программе

Ставка по этому кредитному продукту льготная, пониженная, т. к. программу по его выдаче субсидирует государство (действует государственное софинансирование ставки). Программа бессрочная.

Заем в рамках сельской ипотеки выдается 1 раз, по условиям одной программы. К наличию взятых ранее кредитов, в том числе, например, приобретению жилья по семейной ипотеке, это не имеет отношения, сельская ипотека все равно может быть одобрена.

Такой кредит может взять только гражданин РФ, имеющий хотя бы временную регистрацию.

- Наиболее выгодная ставка на конец марта 2024 года — 0,1…3%. Ставка 0,1% актуальна для приграничных территорий.

- Наиболее низкий первоначальный взнос — 20%.

- Максимальная сумма выдаваемого кредита — 6 млн рублей (актуально для любого региона РФ). Для супругов, вступающих в программу вдвоем, сумма повышается до 12 млн рублей, правда, первоначальный взнос тоже обычно увеличивается в 2 раза.

- Срок выдачи — до 20 лет.

- Число заемщиков по 1 кредиту — до 4 человек. Созаемщиками могут быть родные, близкие основного заемщика.

Впервые программа кредитования запущена в 2020 году. Среди банковских организаций лидер выдачи сельской ипотеки — «Россельхозбанк». На 2023 год эта финансовая организация выдавала примерно 75% кредитов по данной программе, и более 83% заемщиков приобретали по ней частные дома.

Процесс оформления сельской ипотеки

Сельскую ипотеку можно получить онлайн. Для этого заемщик, выбравший финучреждение, которое выдает кредиты по подобной программе, должен оставить заявку через Интернет, заполнив анкету. В анкете указываются все данные, которые должны быть в распоряжении банка — ФИО, возраст, место работы и пр.

Затем заемщик ждет, когда кредитующая организация вынесет вердикт о предоставлении или непредоставлении ипотеки. Обычно ответ поступает в течение 2-4 недель, поскольку банковская организация обязана согласовать варианты, которые отвечают ее требованиям, с Минсельхозом РФ.

Кредит вправе получить любой гражданин России, независимо от его семейного положения или места жительства. Но, поскольку спрос на сельскую ипотеку высокий и заявок в банки поступает немало, процесс может затянуться еще на этапе выбора ответственных кредитополучателей. В первую очередь выверяются:

- Платежеспособность заемщика — поэтому стандартно в банк предоставляется справка 2-НДФЛ,копия трудовой книжки. Проверке подлежат кредитная история, наличие официального заработка.

- При низком доходе банк либо отклоняет заявку, либо предлагает приобрести более дешевый жилой объект.

- При неважной кредитной истории — большом количестве просрочек, судебных процессов с другими банковскими организациями — вероятность, что заявка будет одобрена, снижается.

- ИП подтверждают отсутствие убытков за 2 предыдущих года деятельности.

- Возраст — в ряде банков по этому пункту действуют свои условия. Так, «Россельхозбанк» не принимает заявки от лиц моложе 21 года и старше 75 лет.

- Прописка — идет в расчет на территориях Дальнего Востока.

Если решение положительное, заемщик:

- Предоставляет требуемые документы в офис одобрившей заявку банковской организации. Копии или оригиналы предоставляются по требованию банка.

- Обращается в оценочную компанию, которая определяет стоимость выбранного заемщиком жилья на первичном или вторичном рынке. Оценочная стоимость указывается в протоколе для объектов, которые признаны безопасными и пригодными для проживания.

- Заключает ипотечный договор, предоставив все документы, относящиеся к выбранному жилью. Напомним, что договор лучше читать вдумчиво, вникая во все детали.

- Оформляет сделку — переводит деньги на счет продавца объекта, заключает договоры купли-продажи и страхования залогового имущества, переоформляет на себя право собственности с указанием, что жилье находится в обременении у банковской организации. Если ипотека взята на строительство дома, то договор о страховании заключается по окончании строительства.

Одобрение заявки также зависит от наличия государственного субсидирования у кредитной организации (если его нет, то выдача ипотеки приостанавливается, а ставка может многократно возрасти даже для уже выданного кредита). На конец марта 2024 года, согласно данным «Банки.ру», кредиты с господдержкой выдавали 7 банков. В их числе «Россельхозбанк», РНКБ, «Кубань Кредит».

Получить консультацию о том, каковы ваши шансы получить одобрение при оформлении сельской ипотеки, вы можете по телефону +7 (4822) 65-01-59

Особенности выдачи сельского ипотечного кредита

Требования банков-кредиторов к заемщикам при выдаче этого кредита сравнительно невысокие, однако банк должен тщательно проверить интересующую заемщика недвижимость на:

- безопасность;

- ликвидность;

- юридическую чистоту.

Это важно: для банка залоговое имущество является гарантией, что заемщик выплатит долг по ипотеке, а если он этого не сделает, то жилье будет продано (с погашением остатка долга, при необходимости). Таким образом, жилье должно быть ликвидным как объект купли-продажи с точки зрения банка. Поэтому одобрение ипотеки не будет выдано, если интересующий заемщика дом нельзя будет перепродать с соответствующей выгодой: например, если он находится в труднодоступной местности либо слишком ветхий.

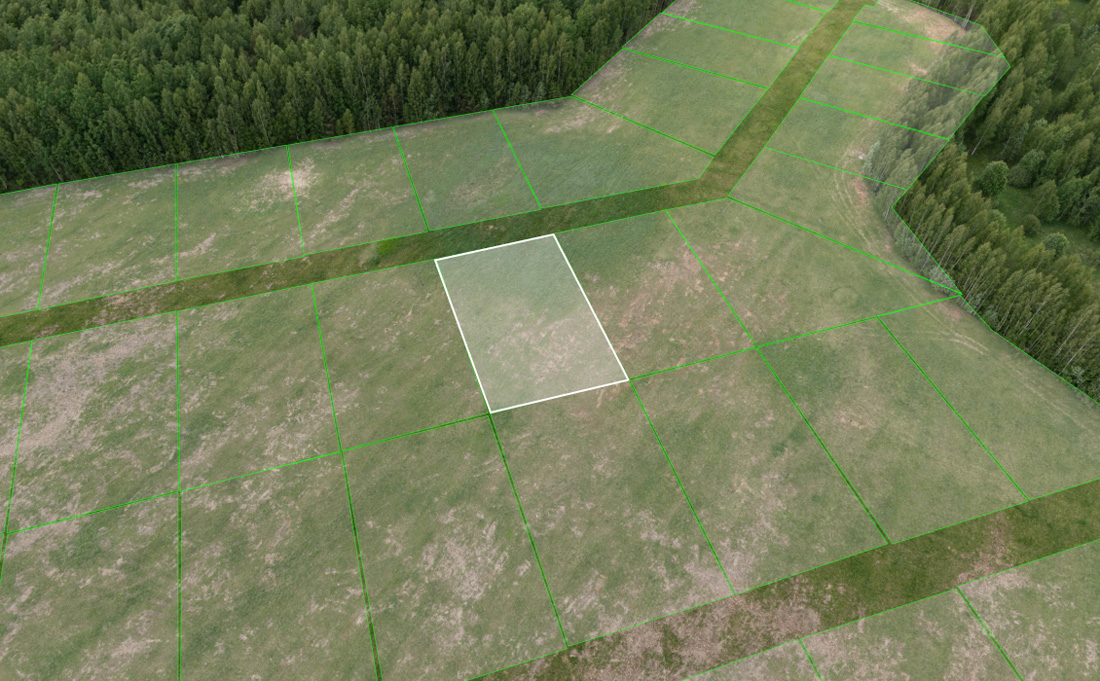

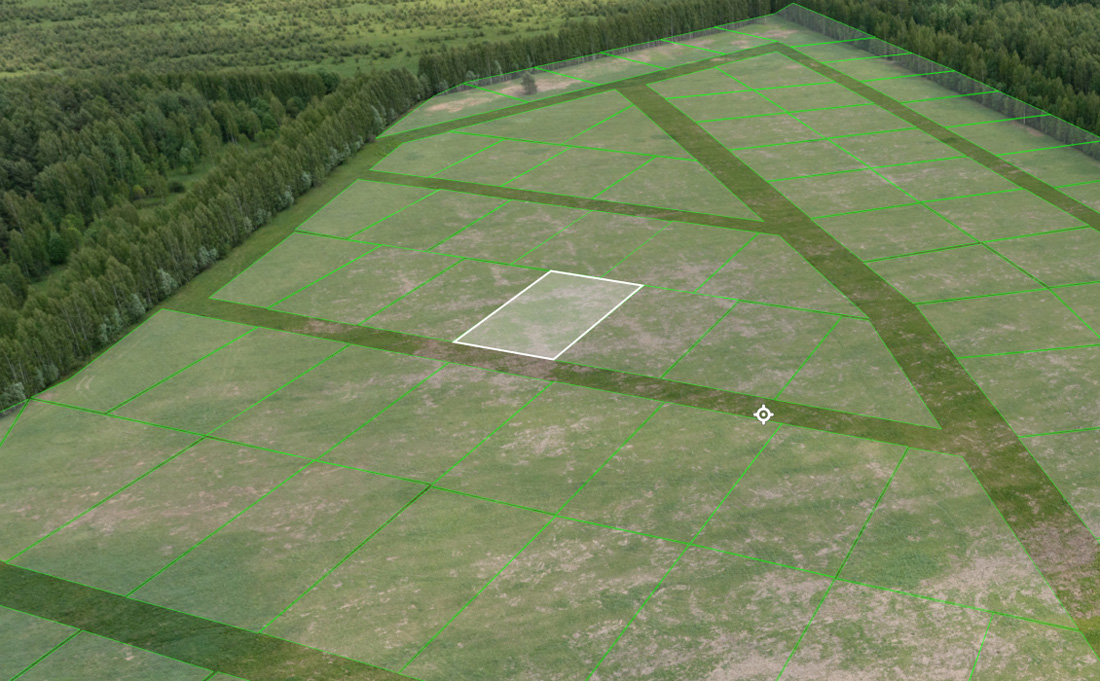

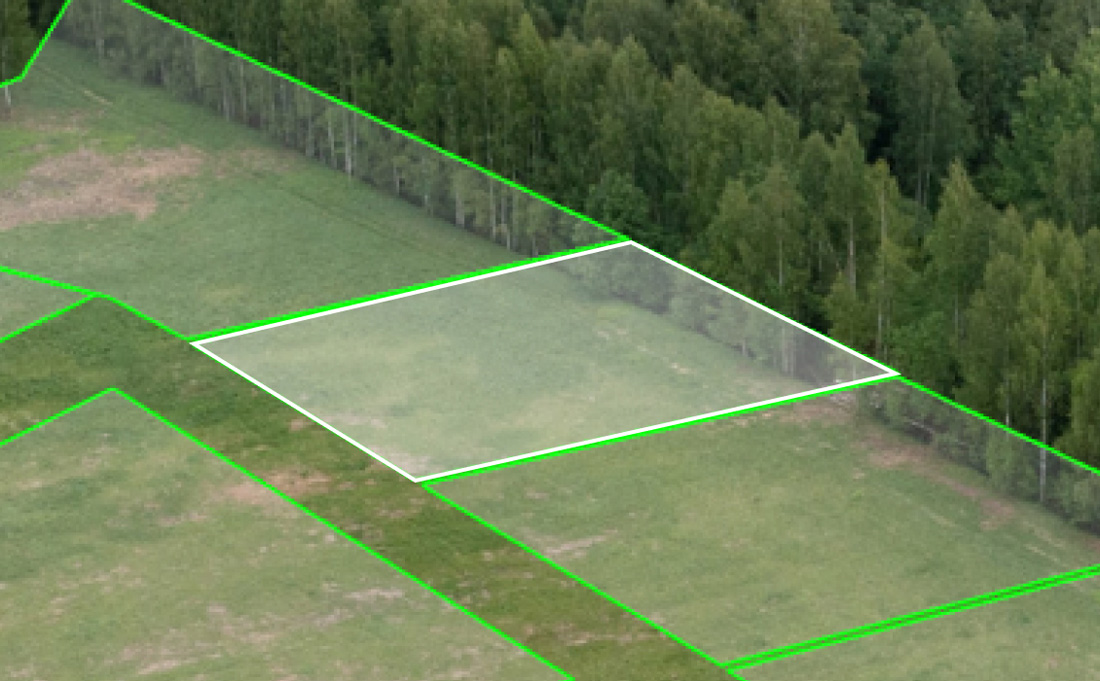

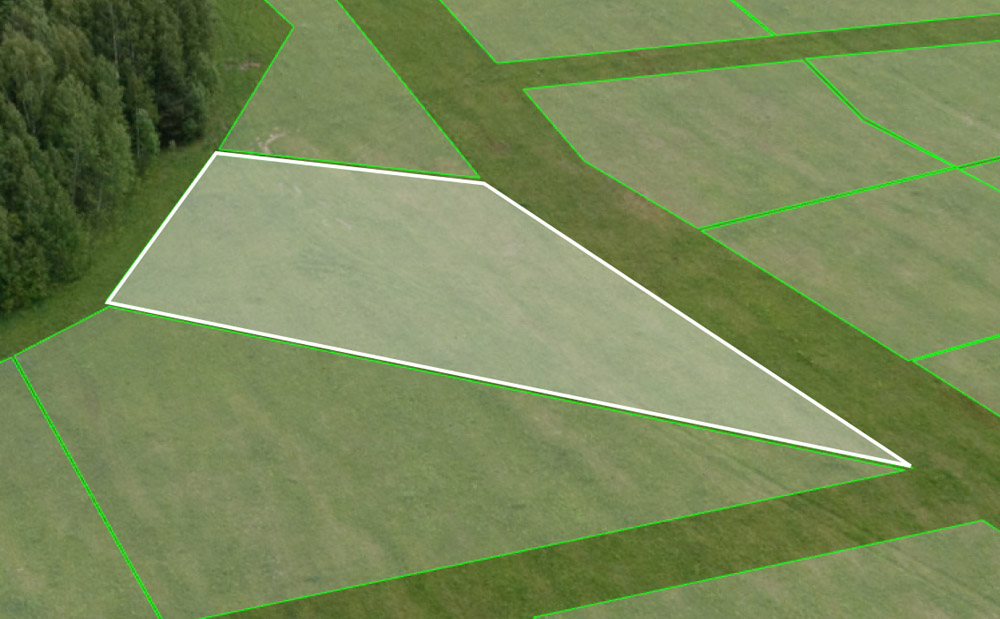

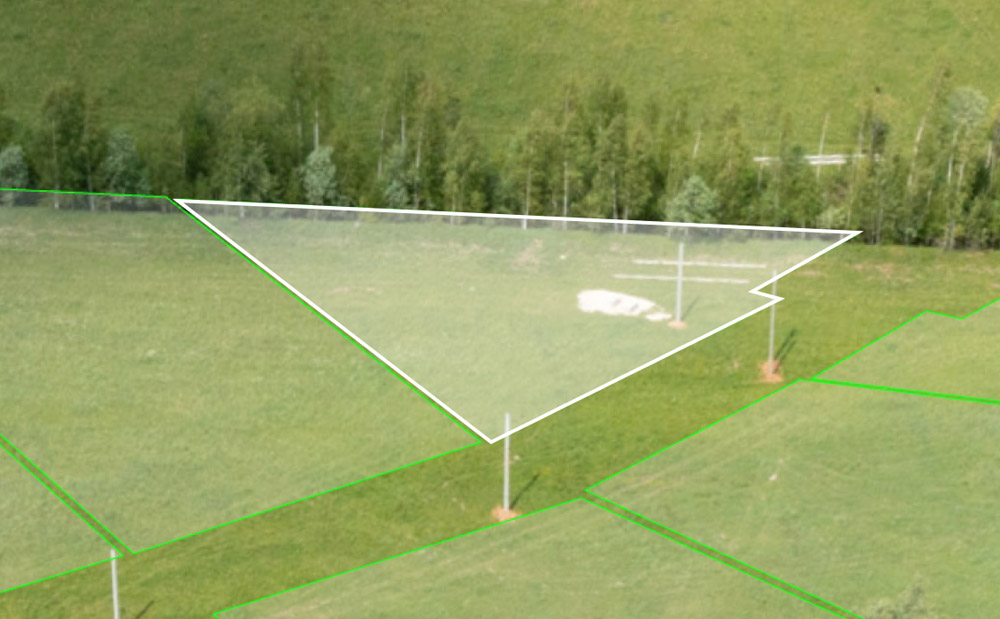

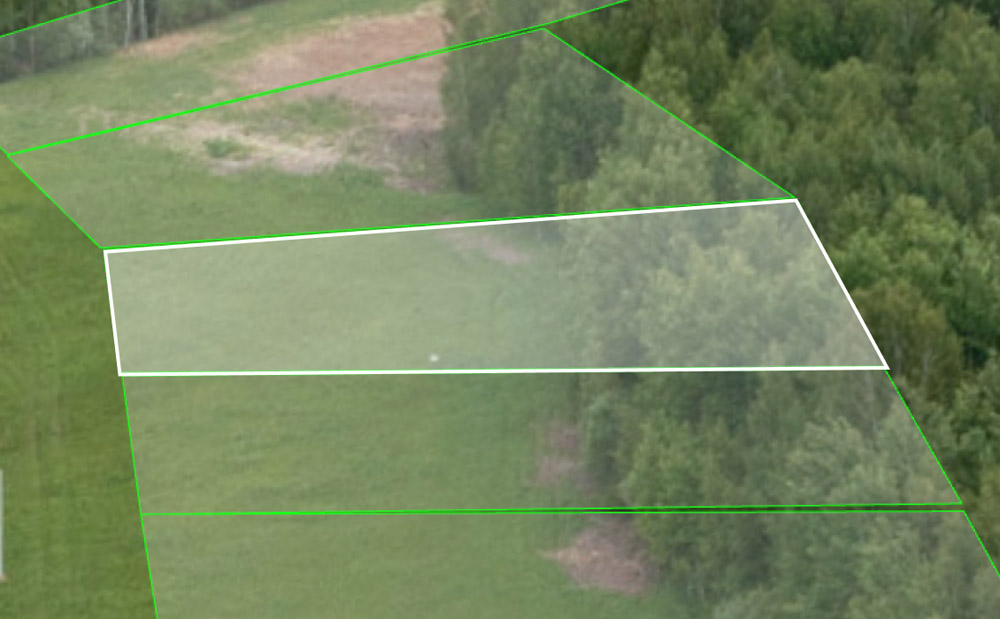

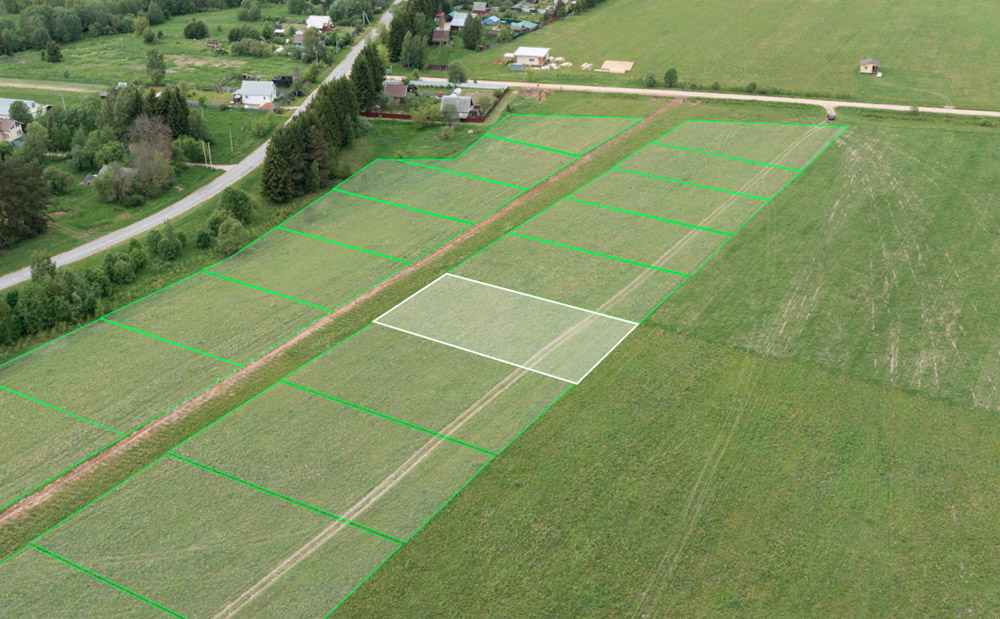

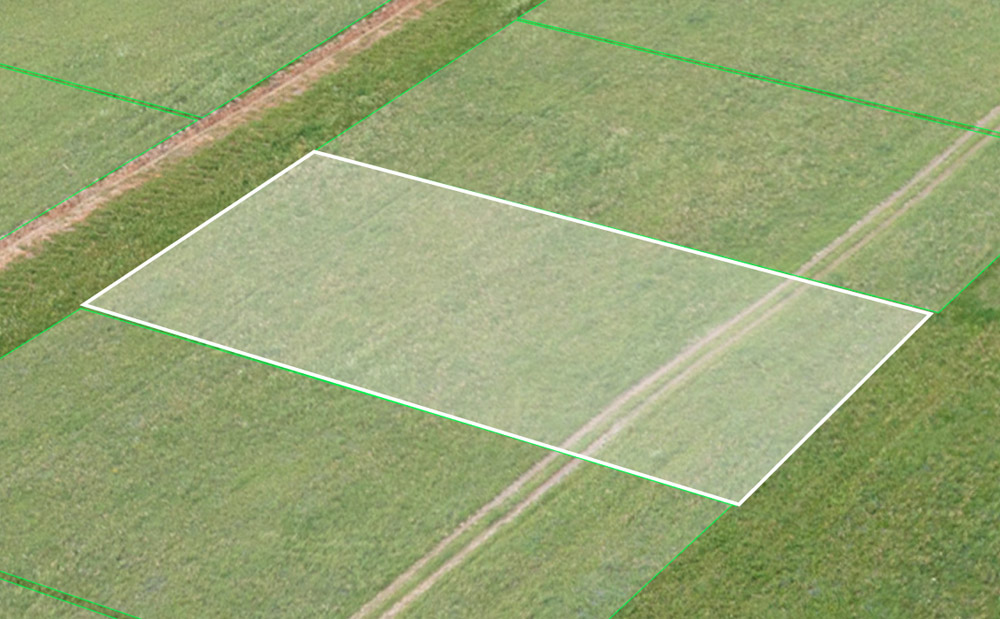

Также предъявляется ряд требований к участку, на котором будет реализовано строительство. В первую очередь это касается его регистрации.

Если у вас есть вопросы по выдаче сельской ипотеки в 2024 году, вы можете получить консультацию у юристов нашей компании. Звоните по телефону +7 (4822) 65-01-59